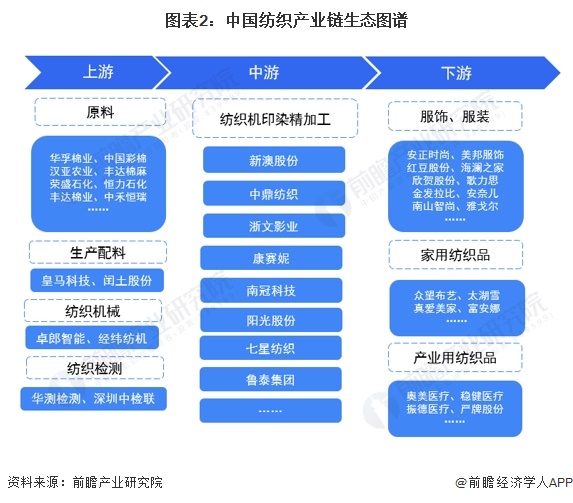

从纺织产业链上游来看,纺织产业链上游最重要的包含天然纤维、化学纤维等原料配料以及纺织机械和纺织检测;中游根据加工原料的不同,大致上可以分为棉纺织加工、麻纺织加工、毛纺织加工、丝纺织加工和化学纤维纺织工业;下游产业三个应用端则为服饰服装、家用纺织品和产业用纺织品。

纺织产业链上游原料及配料供应商主要有华孚棉业、中国彩棉、汗亚农业、丰达棉业、皇马科技和润土股份等;纺织机械供应商主要有卓郎智能、经纬织机等;纺织检测主要有华测检测等检测企业。纺织产业链中游企业主要有新奥股份、中鼎纺织、浙文影业、康赛妮、鲁泰集团等企业。纺织产业链下游服饰服装主要供应商包络安正时尚、美邦服饰、红豆股份等;家用纺织品供应商最重要的包含众望布艺、太湖雪等;产业用纺织品主要有奥美医疗、稳健医疗等。

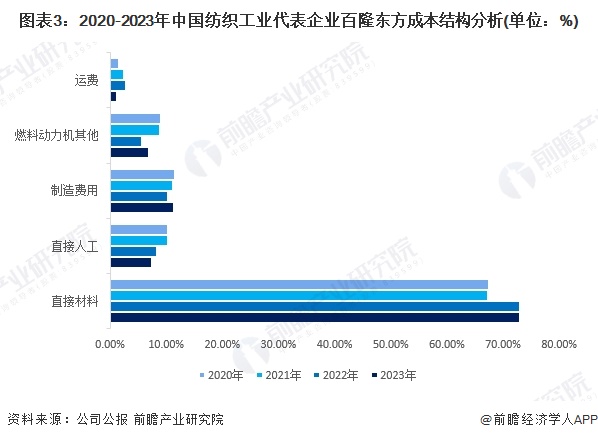

根据纺织行业中代表性企业百隆东方年报数据分析来看,2020-2023年,直接原料在纺织行业中的占比最大,且占比呈增长趋势,由2020年的67.50%增长至72.97%,其次为制造费用和直接人工,2020-2023年,直接人工费用和制造费用在纺织业成本中的占比会降低,其中,直接人工费用在纺织业中的成本占比由2020年的10.35%下降至2023年的7.46%;制造费用的成本占比由2020年的11.49%下降至2023年11.31%。

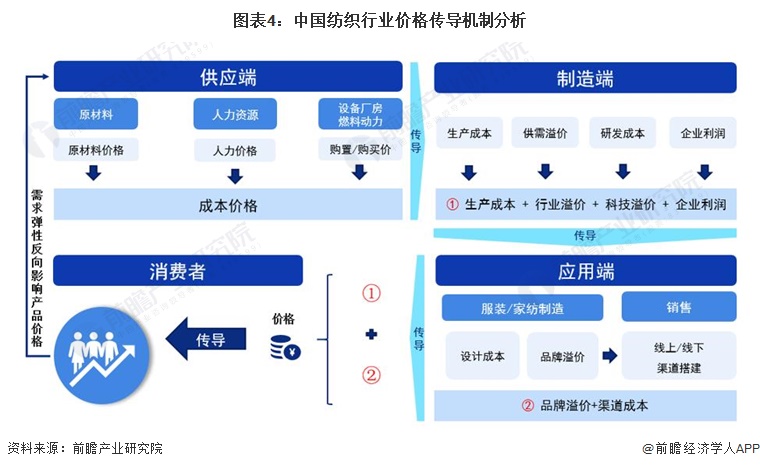

纺织产业由供应端、制造端与销售端共同作用而成,并逐级传导。供应端的成本价格包括原材料以及机器设备成本、人力价格等,传导至制造端成为生产所带来的成本,制造端综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至应用端,再经过服装、家纺企业销售传导至消费者,而消费市场需求弹性也反作用于供应端、制造端与销售端,形成“价格-需求-价格”的传导路径来影响纺织市场的定价。

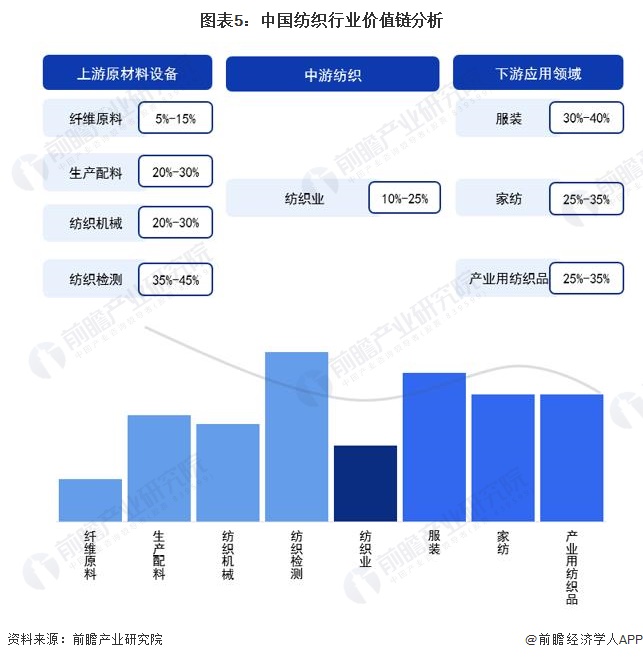

在纺织业的产业链上,销售是最重要的环节,下游服装、家纺品牌商掌握了绝对的议价能力,因为品牌商是最终的买家,可以指定其上游的供应商制衣厂或者布厂,而上游供应商则没有指定品牌商的权利。产业通路利润分配上,制衣厂和布厂、纱厂的生产商只能获得全部创造价值的一部分,在这些环节很少能够给卖者提供讨价还价的机会。其结果是纺织企业卖者间激烈的价格竞争和由此带来的低盈利性;而作为纺织销售的终端家纺、服装德国等下游公司则获得价值链创造的价值中最大的部分。

证券之星估值分析提示华孚时尚盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示宏达高科盈利能力比较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示美邦服饰盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示嘉欣丝绸盈利能力平平,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示奥美医疗盈利能力优秀,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示华测检测盈利能力优秀,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示稳健医疗盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示华升股份盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。